【iDeCo】 本当に非課税!?受取時に気をつけて!?

2023/11/08|資産運用

2024年からNISA制度が大幅に改正されるにあたり、再び「NISAとiDeCoのどっちがいい?論争」が再燃しているようです。どちらも「非課税投資」と思われていますが、実は完全なる非課税投資はNISAだけであり、iDeCoは非課税投資とは言い難い側面があります。

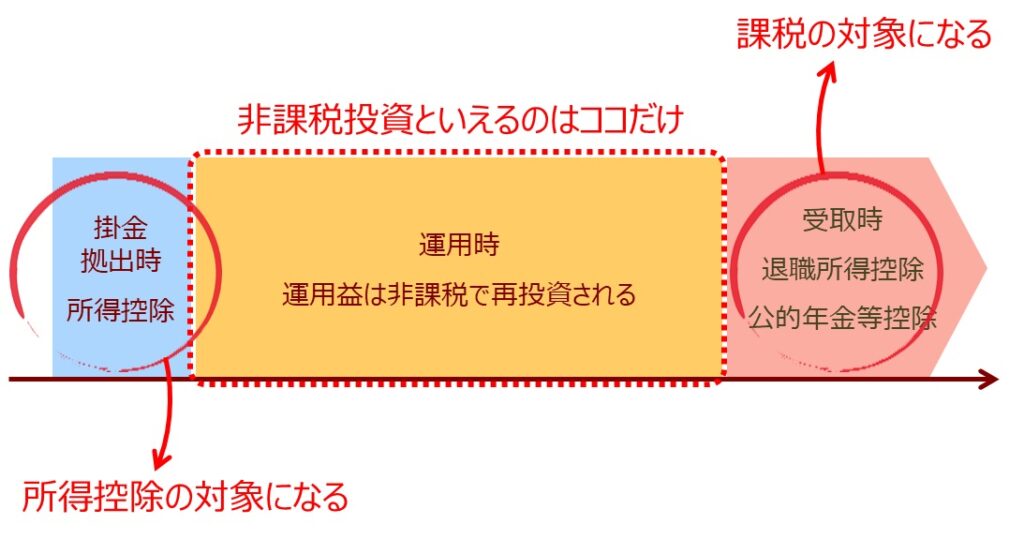

iDeCoが非課税なのは運用期間のみ

iDeCoの口座を開設し、その口座内で投資信託などを購入し運用する場合、運用益に対しては非課税で再投資されます。言い換えると非課税投資の側面はここだけ。iDeCoは60歳以降に現金化(iDeCoでは老齢給付という)するとき、一括で受け取れば退職所得、分割で受け取れば(年金受け取りという)雑所得に該当し、それぞれ所得税・住民税の課税対象となります。

退職所得とは

退職所得とは、退職により勤務先から受ける退職手当などの所得をいい、退職一時金や確定拠出年金(企業型DC)、個人型確定拠出年金(iDeCo)の老齢給付金として支給される一時金などが退職所得となります。

退職所得の計算は以下の通りです。

退職所得=(退職金の額-退職所得控除)×1/2

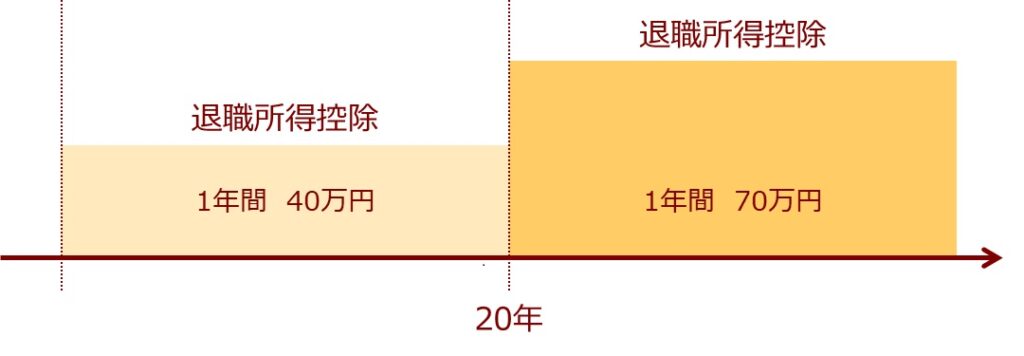

退職所得控除とは勤続年数により異なり、勤続20年までは1年につき40万円、21年以降は1年につき70万円です。

勤続40年の場合、40万円×20年+70万円×20年=2,200万円が退職所得控除となり、退職金が2,200万円までは所得税がかからないことになります。

iDeCoにも共通の考え方を適用し、他の退職金がない場合、iDeCoの運用期間が40年の場合では、元利合計2,200万円以下であれば給付時に税金はかかりません。

退職金の多い方は要注意

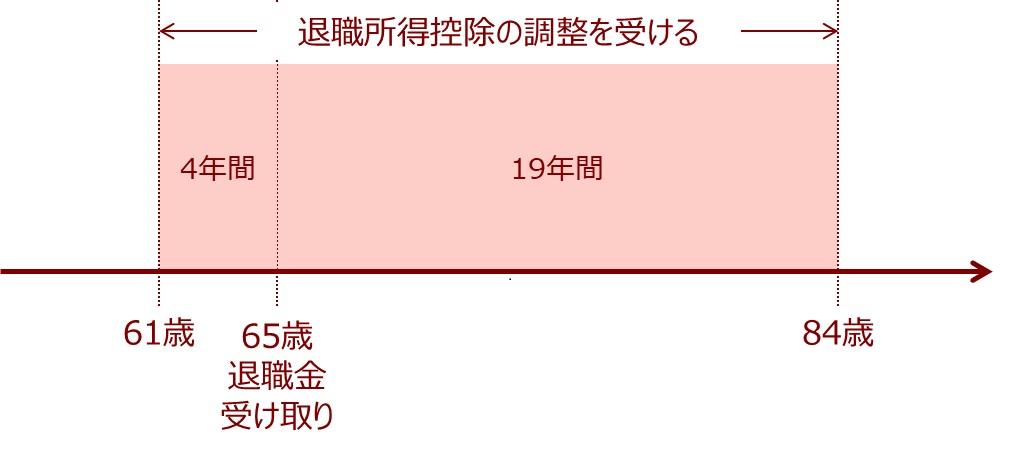

退職金がある方は、勤務先からもらう退職金にも退職所得控除を適用しますが、iDeCoに適用する退職所得控除と重複期間が調整されるため、退職金とiDeCoの給付を受けるタイミングにより損得が発生します。

これは、退職金を受け取る前年以前の4年以内にiDeCoの老齢給付金を受け取りしていた場合、それらの勤続年数(加入年数)の重複期間を除外して退職所得控除を計算するというルール(以下、5年ルールという)があるからです。また退職金を受け取った後19年以内にiDeCoの老齢給付金を受け取る場合も同様に退職所得控除の調整を受けます。

逆をいえば、DeCoを受け取ってから5年以上経過後に退職金を受け取ることで、退職所得控除の5年ルールの制限を受けませんが、勤務先によっては退職金の受け取り時期を指定できるかどうか…。

iDeCoの老齢給付金と退職金を一時金で受け取る場合、受け取る順番によって退職所得控除の課税ルールが違うため注意が必要です。

年金受け取りは更に注意が必要

年金受け取りの場合は雑所得となり計算は以下の通りです。

雑所得=(公的年金等も含む年金受け取り額)-公的年金等控除

65歳以上の場合、受け取る年金額の合計が330万円以下では公的年金等控除が110万円です。たとえば公的年金が年額150万円の場合、公的年金等控除の110万円を差し引き、雑所得が40万円になります。ここから所得控除である基礎控除38万円を引いて2万円が課税対象となり、そもそも公的年金ですら非課税になりません。

つまり公的年金を十分にもらえる方は、iDeCoの老齢給付を年金受け取りすると、確実に課税対象となってしまいます。さらにiDeCoは手数料として給付時に給付の都度440円が差し引かれますから、「毎月の受け取り」などしようものなら手取りは大幅に減ってしまいます。

iDeCoは税金の計算との闘い

iDeCoは活用の仕方によってはとても得な制度ですが、活用とは税制を理解し所得控除などを最大に利用することです。

ぜひ所得税・住民税の税制を勉強しましょう。

↓

パーソナル・マネートレーニング

【住宅と家計のFP市川貴博「そこまで言うか~!?」】チャンネルではiDeCoとNISAの比較をしています。併せてご覧ください。

↓↓↓↓↓↓

SNSで情報発信中!

Follow me!!公式YouTubeチャンネル

住宅と家計のFP市川貴博「そこまで言うか~!?」チャンネル

住宅購入で失敗しないために、他では聞けない住宅業界や不動産業者、住宅ローンを扱う銀行の裏話や暴露話、とっても得する住宅ローンの話、住宅会社や不動産業者との上手な付き合い方など公開中!

お問い合わせ

Contact受付時間 9:00 ~ 19:00