それで良いのか?住宅ローンの返済期間

2023/08/08|住宅ローン

ちょっとだけ思い出話や最長返済期間が延びた経緯などを書きますので、結論だけ見たい方は一番最後の段落に飛ばしてください(笑)

いまから30年以上前に「住宅ローンといえば住宅金融公庫」だった時代の最長返済期間は20年が一般的でした。これは住宅の耐久性(寿命)などを考慮したもので、担保としての住宅は木造が主流であり、20年程度の耐久性だとするならば返済期間も20年が最長だという理屈です。それが住宅の耐久性が上がり返済期間も25年に延び、さらには旧住宅金融公庫が耐久性などで優れた木造住宅を指定した高耐久性木造住宅の制度が1987年に創設され、住宅金融公庫の定める基準に適合し、財団法人住宅保証機構から保証書が発行されたものは返済期間を最長30年にすることが可能になりました。

2000年には「住宅品質確保の促進に関する法律」が施行され、また「住宅性能保証制度」により10年保証が義務づけられるなど、木造住宅の耐久性もグンと伸びたことにより住宅ローンの最長返済期間は35年が一般的になったのです。

と、ここまでは住宅の耐久性が上がったことにより、銀行としても担保の保全が可能になったことが返済期間が延びた理由のように感じますが、ここから先に出てくる「返済期間40年」や「返済期間50年」は設定された理由が違うように感じてしまいます。

借りる側の若年化も背景にある

旧住宅金融公庫の時代は金利も高く、5%~8%程度の間をウロウロしていたと記憶しています。当時はインターネットなどなかった時代ですから、住宅営業担当者が毎月1回「公庫の金利が上がりました!」とか「公庫の金利が下がりました!」などとチラシを持ってお客様になるであろうお宅を訪問したものです。そんな高金利の時代ですから4,000万円とか5,000万円なんて借りる人はおらず、借りても3,000万円くらいが限度でした。となると土地を買って新築などというものは夢のまた夢でして、一般的にはご自宅の建て替えが主流でしたから、この時代に「二世帯住宅」なんて言葉が流行ったのです。

結果として住宅を建てる人の年齢層といえば40代や50代が主流で、住宅営業担当者の間では「お子様が大学を卒業したあたりの夫婦を狙え」と話していたのも懐かしい記憶です。

それが今や変動金利は0.3%台、固定金利でも1.72%(2023年8月【フラット35】の最低金利)で借りられる時代ですから、4,000万円や5,000万円を借りることも可能(返済できるかは別として…)です。そうなると地域によっては「土地を買って新築」に手が届きますし、どうせ新築するならアパート代がもったいないから、できるだけ若いうちに住宅を購入しようという動きにもなります。30歳で住宅ローンを借りれば35年返済でも65歳には完済できることから、しばらくの間は住宅ローンといえば35年返済が主流でした。

そこに目を付けたのが銀行

銀行は営利活動の企業ですから「儲け」が大切な要素です。1人のお客様に貸したローンからどれだけ利益を得ることができるのかを真剣に考えます。ただし金利を上げれば他行にお客様が流れてしまいますから、金利は無暗に上げられません。そこで考えたのが「返済期間の延長」です。

「若い方は、これからお子様の教育費などの準備もあるので、できるだけ毎月の返済額が少なくなるよう配慮しました」とか「住宅ローンの返済だけで遊ぶお金がないのは辛いですから、できるだけ毎月の返済額を少なくしましょう」などと言えば、「お客様のために返済期間を延ばした」と言うことができます。結果として地方銀行などを中心にいまや住宅ローンの最長返済期間は40年が常識になりつつあります。

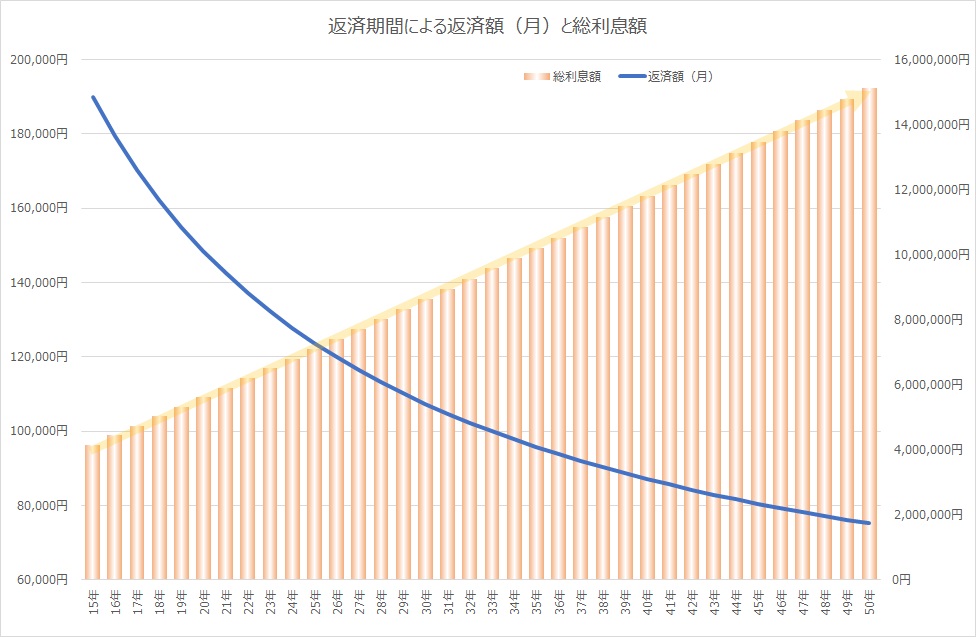

しかし、返済期間が延びて得をするのは銀行です。下の表をご覧ください。

金利1.72%、30年返済で借りた場合は、毎月の返済額106,733円で支払う利息が約842万円…つまり銀行の儲けが842万円です。もし銀行が金利を0.5%上げて儲けようとすれば、儲けは約1,112万円と270万円儲けが増えますが、お客様の返済額も114,215円と増えてしまうので、お客様が納得するはずがありません。

しかし、金利は変えずとも返済期間を40年に延ばすとどうでしょう?儲けは1,151万円と309万円増えるのにお客様の返済額は86,489円に減るのですから、お客様もすんなり受け入れてくれます。

これが銀行が返済期間を延長させたい理由です。つまり「担保の耐久性が…」ではなく、低金利時代にいかに「銀行の利益を大きくするか」で出来上がったものだとも言えます。

返済期間が長くなりすぎるとお客様のメリットが薄くなる

最近では「50年ローンの取り扱いを開始しました」という銀行が増えています。では毎月の返済額と支払う利息(銀行の儲け)はどのようになるのかを検証してみましょう。

棒グラフは銀行に支払う利息ですが、返済期間が長くなるにつれて一直線に増えているのがわかります。それに対して毎月の返済額は弧を描きながら少なくなっています。

具体的には返済期間が15年から20年に延びる場合は返済額が41,376円も減り利息は約145万円増えるのに対して、35年が40年に延長されても毎月の返済額は8,620円程度しか減りませんが利息は約161万円も増えてしまいます。35年から50年に返済期間を延長した場合では毎月の返済額は20,504円減りますが利息は約493万円も増えてしまうのです。

いかがでしょうか?

住宅ローンを貸す側の銀行は大喜びの制度ですが、借りる側としてはよく考えたほうがいいように思います。

住宅ローンに関してはぜひ専門家である弊社にご相談ください。

↓ ご相談はこちら

SNSで情報発信中!

Follow me!!公式YouTubeチャンネル

住宅と家計のFP市川貴博「そこまで言うか~!?」チャンネル

住宅購入で失敗しないために、他では聞けない住宅業界や不動産業者、住宅ローンを扱う銀行の裏話や暴露話、とっても得する住宅ローンの話、住宅会社や不動産業者との上手な付き合い方など公開中!

お問い合わせ

Contact受付時間 9:00 ~ 19:00